【初心者向け】FXのRCIを使いこなす!基本から実践手法まで完全解説

基本的なチャート分析や移動平均線は理解したものの、それだけでは勝率が上がらず悩んでいる方も多いはずです。 実際、FXトレードで勝率を上げるには、さまざまなインジケーターの効果的な活用が欠かせません。 なかでもRCIインジケーターは、相場の転換点を高い精度でとらえる強力な指標です。

-

RCIインジケーターの仕組み・計算方法とRSIとの明確な違い

-

FXトレードで活用できるRCIの実践的な使い方

-

RCI運用時の注意点と相性の良いインジケーター

この記事を読めば、RCIを理解し具体的な買い シグナルが分かるため、FXトレードの勝率を上げることが可能です。 感情に左右されない客観的なトレードの判断基準を確立できるため、ぜひ最後までご覧ください。

FXでRCIをわかりやすく解説

RCIインジケーターとは?

RCIは「Rank Correlation Index」の略で、順位相関指数といわれるオシレーター系のインジケーターです。

設定された期間内の「日付の順位」と「価格の順位」の相関関係を数値化し、-100%から+100%の範囲で表示されます。

+100%に値が近いほど強い上昇トレンドを示し、日付と価格の順位は強い正の相関です。

逆に、-100%に近いほど強い下降トレンドを示し、日付と価格の順位は強い負の相関を表します。

また、0ライン付近は日付と価格の順位に相関がなく、トレンドの転換を示す重要なラインです。

RCIの一般的な判断基準としては以下のとおりです。

| +80%以上 | 買われすぎ(上昇トレンドが反転する可能性あり) |

| -80%以下 | 売られすぎ(下降トレンドが反転する可能性あり) |

| 0%ライン | トレンドの方向性の変化を示す重要なレベル |

レンジ相場のような価格が一定の範囲内で上下する状況において、±80%ライン付近での反転が高確率でみられるのが特徴です。

RCIの計算方法

RCIの計算は複雑に見えますが、基本的な考え方は「日付と価格の順位の相関関係を調べる」というものです。

具体的には以下のステップで計算されます。

-

1.

設定期間内の各日付に、古い順に1から順位をつける

-

2.

同じ期間内の価格にも、安い順に1から順位をつける

-

3.

各日付の順位と価格の順位の差を計算する

-

4.

差の2乗和を計算する

-

5.

次の式でRCI値を算出する

| RCIの計算式 |

|---|

| RCI = (1 - (6 × 差の2乗和) ÷ (n × (n² - 1))) × 100 |

※nは計算期間内の日数

簡単な例で考えてみましょう。

| 日付 | 価格 | 日付順位 | 価格順位 | 差 | 差の2乗 |

|---|---|---|---|---|---|

| 1日目 | 100円 | 1 | 1 | 0 | 0 |

| 2日目 | 105円 | 2 | 3 | -1 | 1 |

| 3日目 | 103円 | 3 | 2 | 1 | 1 |

| 4日目 | 110円 | 4 | 4 | 0 | 0 |

この場合、差の2乗和は2となります。

RCI = (1 - (6 × 2) ÷ (4 × (16 - 1))) × 100 = (1 - 12 ÷ 60) × 100 = (1 - 0.2) × 100 = 0.8 × 100 = 80%

結果からこの4日間においては、価格と日付の順位に80%の正の相関があり、上昇トレンドが続いていると判断できます。

実際のトレードでは計算を手動で行う必要はなく、チャートソフトに搭載されたRCIが自動計算してくれます。

FXにおけるRCIとRSIの違い

FX取引において、RCIとRSIはどちらも代表的なオシレーター指標ですが、名前が似ているため混同されがちです。 しかし、これらは計算方法も相場における意味合いも全く異なるインジケーターです。

主な違いは以下のとおりです。

| RCI(順位相関指数) | RSI(相対力指数) | |

|---|---|---|

| 計算の基準 | 日付と価格の順位相関を測定 | 価格上昇幅と下落幅の比率を計測 |

| 値の範囲 | -100%~+100% | 0~100 |

| 買われすぎ | +80%以上 | 70以上 |

| 売られすぎ | -80%以下 | 30以下 |

| 意味するもの | 時間経過と価格変動の関係性や強さ | 価格の上昇・下落の勢いや強さ |

たとえば、「RCI(9)=+70%」が意味することは、過去9本のローソク足において日付と価格の順位に70%の正の相関があることです。

いっぽう、「RSI(9)=70」の場合、過去9本のローソク足において、上昇幅が下降幅よりも優勢で上昇と下降の比率が7:3であることを示します。

RSIが価格変動の「勢い」を測るのに対し、

RCIは時間経過と価格変動の「関係性」を測るという違いを理解しておきましょう。

この違いを理解すれば、両指標の特性を活かしお互いを補う分析が可能となります。

【実践】FXでRCIを使った3つのトレード手法

RCIは相場の過熱感でトレンド転換を予測できるため、適切な使い方を理解すればトレードの勝率を上げれます。

具体的なトレード手法は、以下の3つです。

-

0ラインを活用した順張り手法

-

±80%ラインを目安にする逆張り手法

-

ゴールデンクロスとデッドクロスで転換を狙う手法

それぞれを詳しく解説します。

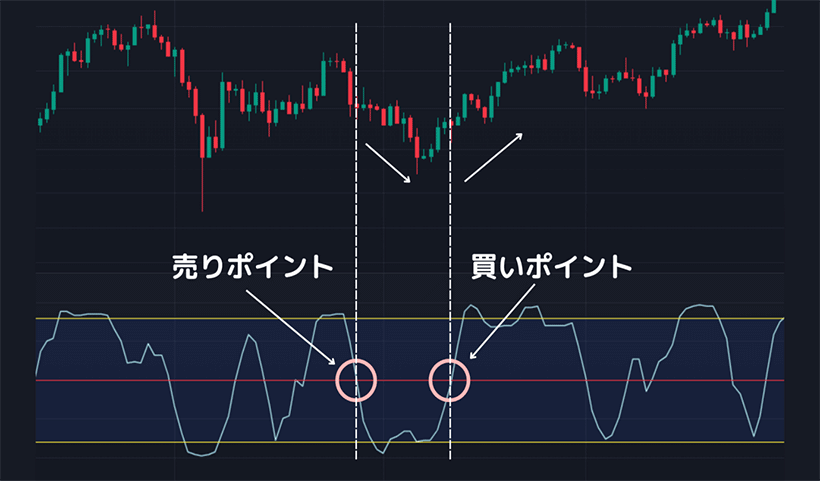

RCIの使い方1:0ラインを活用した順張り手法

0ラインで順張り手法は、RCIと0ラインがクロスするときに着目するトレード戦略です。

RCIが0ラインを下から上へ突き抜けた時に買い、上から下へ突き抜けた時に売るというシンプルな戦略をとります。

0ラインは相場の勢いの転換点を示すため、この動きに順張りすることでトレンドの初期段階をとらえられます。

つまり、順張り手法の最大のメリットはトレンド発生の早い段階でエントリーできる点です。

また、明確な売買ポイントが設定できるため、感情に左右されないトレードの判断が できます。

ただし、相場が方向感を失っているレンジ相場では、偽シグナルが多発する可能性があるため注意が必要です。

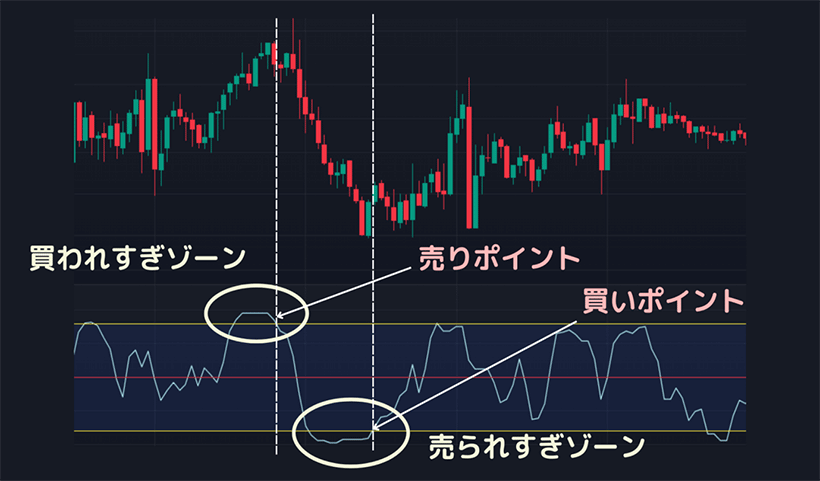

RCIの使い方2:±80%ラインを目安にする逆張り手法

±80%ラインでの逆張り手法は、トレンドの過熱・過冷状態を利用したトレード戦略です。 RCIが+80%以上に上昇した場合は「買われすぎ」と判断して売りポジションを取り、 -80%以下に下落した場合は「売られすぎ」と判断して買いポジションをとります。

逆張り手法の最大の強みは、市場心理の極端な状態をとらえて反転ポイントを狙える点です。市場は熱狂や恐怖で極端な動きをすると、反転が起こりやすいという相場心理を利用しています。

また、レンジ相場での有効性が高く、価格が一定の範囲内で上下動している時に威力を発揮するのが逆張り手法の特徴です。

ただし、強いトレンド発生時にはダマシにあう可能性もあるため、他のテクニカル指標との併用をおすすめします。

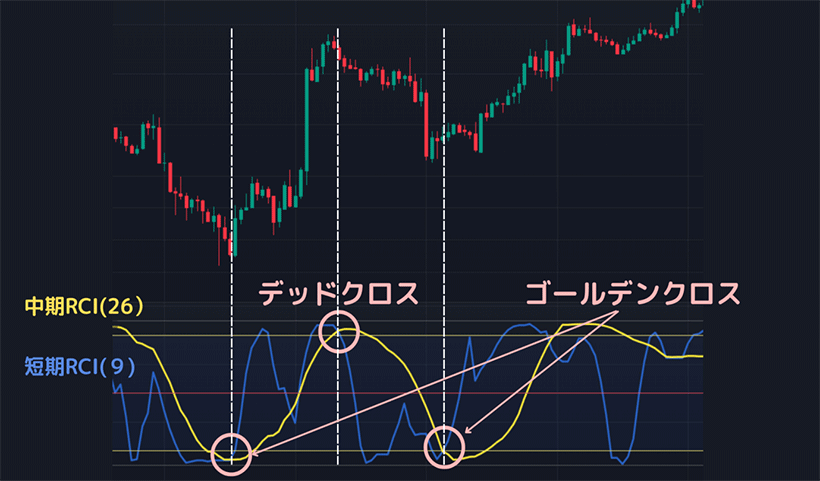

RCIの使い方3:ゴールデンクロスとデッドクロスで転換を狙う手法

ゴールデンクロス・デッドクロスは、短期と長期の異なるRCIラインの交差に注目するトレード戦略です。

ゴールデンクロスは、短期RCI(9)が中期RCI(26)を下から上に突き抜ける現象で買いシグナルを示します。

逆に、デッドクロスは上から下に突き抜ける現象で、売りシグナルととらえます。

最大の利点は、トレンド転換の精度が高いシグナルを得られる点です。単一期間のRCIよりも偽シグナルが少なく、中長期的なトレンド発生の確認に適しています。

ただし、クロスした後の価格動向を確認して判断する必要があるため、エントリータイミングが遅れる傾向があります。

FXでRCIを使う際の注意点

RCIを効果的に活用するためには、以下の2点で注意が必要です。

-

トレンド相場では機能しない場合がある

-

ダマシが発生することがある

それぞれを詳しく説明します。

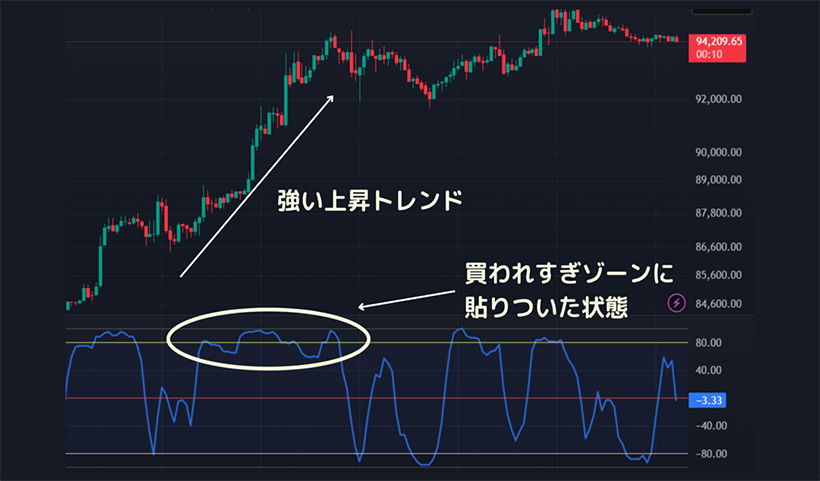

トレンド相場ではRCIが機能しない場合がある

RCIは相場の転換点を検出する優れた指標ですが、強いトレンド相場では機能しにくい特性があります。

価格が継続的に上昇または下降する強いトレンド発生時において、RCIは長期間+80以上または-80以下に張りつきます。

この状態では、トレンド転換点を示すはずのRCIが反応せず「いつ反転するか」という肝心な情報が得られません。

たとえば、上昇トレンドが続く相場ではRCIが+80以上の高水準を維持したまま、価格が上昇し続けることがあります。+80%を超えたからといって売りシグナルを待っていると、大きな利益を得るチャンスを逃すでしょう。

したがって、RCIは強いトレンド発生時には移動平均線のようなトレンドフォロー系との併用が効果的です。

RCIにダマシが発生することがある

RCIを使用する際の重要な注意点として、「ダマシ」の発生リスクがあります。ダマシとは指標が売買シグナルを発したにもかかわらず、実際には予想された方向への値動きが起こらない現象です。 とくに、相場の乱高下が激しい局面で一時的な価格の揺り戻しに反応し、誤ったシグナルを発することがあります。

たとえば、RCIが-80を超えて-50へ上昇してきた「買いシグナル」を検出したにもかかわらず、その後再び価格が下落に転じるケースは典型的なダマシです。

このようなダマシを回避するにはRCI単独での判断を避け、他の指標や価格のサポート・レジスタンスレベルとの整合性を確認することが重要です。

RCIと相性抜群!FXで併用すべきおすすめインジケーター3選

FXトレードでは、1つのインジケーターで売買を判断するのは危険です。売買を判断するシグナルの効果を高めるには、他のインジケーターを組み合わせる必要があります。

特にRCIと相性のいいインジケーターは、以下の3つです。

-

RCI×RSI

-

RCI×移動平均線

-

RCI×ボリンジャーバンド

それぞれを詳しく見ていきましょう。

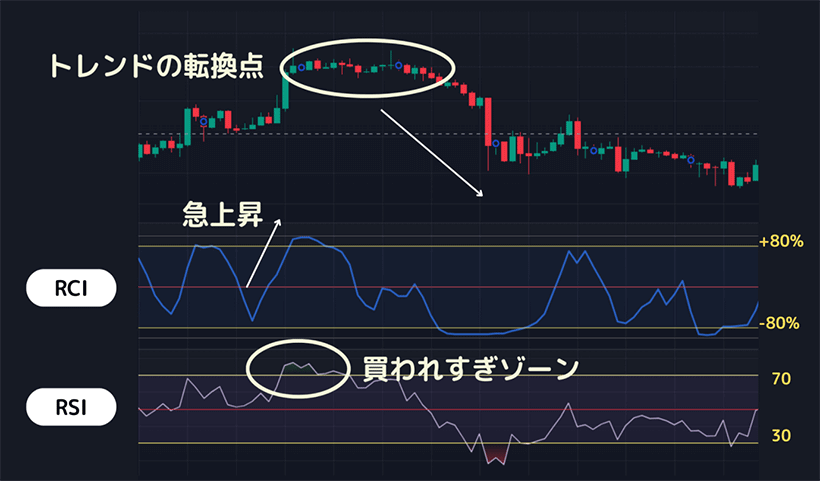

RCI×RSI

FXのトレンド分析において、RCIとRSIの併用は分析の精度を向上させます。RCIは価格の順位変動パターンを数値化し、相場のトレンド転換を早期にとらえるのが特徴です。

いっぽう、RSIは価格の強弱を測定し、買われすぎ・売られすぎの状態を示す優れた指標になります。RCIとRSIを組み合わせることで、ひとつの指標では見逃しがちな市場のシグナルを、より確実に検出することが可能です。

たとえば、RSIが買われすぎ圏に達すると同時にRCIが短期間で急上昇している場合、トレンドの転換点が近いことを示唆します。

2つの指標を検証しあうことで、トレンドの転換点をより正確に特定できるため、トレーダーの意思決定プロセスが強化されます。

RCI×移動平均線

RCIはトレンド転換のタイミングを早期にとらえる特性を持ち、移動平均線(SMA)はトレンドの方向性と強さを視覚的にあらわしています。二つを併用することで、RCIのトレンド転換の初期シグナルと移動平均線のゴールデンクロスやデッドクロスから、売買シグナルを確認することが可能です。

たとえば、RCIが-80から-50へと上昇し始める局面でゴールデンクロスが発生すれば、強力な買いシグナルとなりえます。

2つの指標を組み合わせることで、トレンドの質的変化と量的変化の両面から市場を分析できるため、エントリータイミングの精度が向上します。

RCIは相場の過熱感を測る指標ですが、強いトレンドのときは効果を発揮できません。

トレンドの方向性を示す移動平均線とRCIと組み合わせることで、トレンド反転のタイミングを正確に把握することができます。

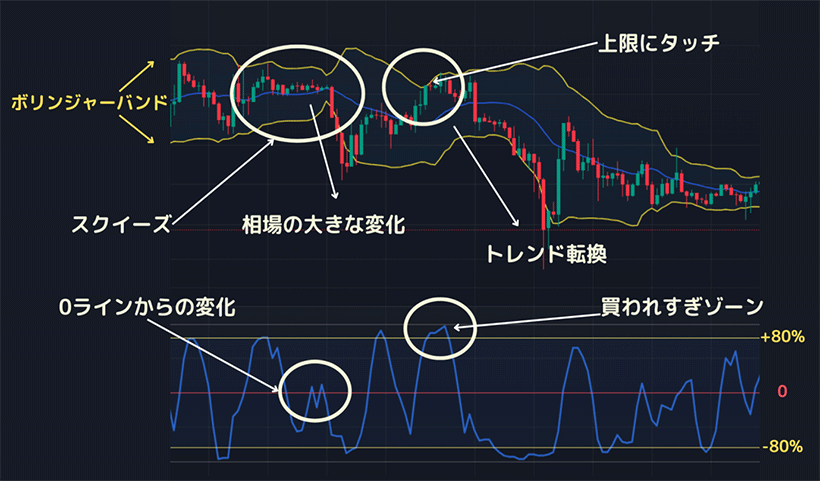

RCI×ボリンジャーバンド

ボリンジャーバンドは、値動きの平均的な範囲を可視化したラインで、相場の活性度を視覚的に表現するのが特徴です。

バンドの幅が広がると市場の活発な値動きを表し、逆に狭くなると停滞を示唆します。RCIと併用することで、RCIが示すトレンドの反転ポイントとボリンジャーバンドが示す平均的な値動きとの乖離を同時に確認できます。

たとえば、価格がボリンジャーバンドの上限にタッチすると同時に、RCIが+80以上の買われすぎ圏にあるときは強力な反転シグナルです。

また、ボリンジャーバンドの幅がせまくなる(スクイーズ)時にRCIが0ラインから急激に変化し始めた場合、相場が大きく動く前兆として認識できます。

このように両指標の特性を活かした分析により、トレンドの転換点をより正確に特定することが可能です。

【実例】FXでRCIを活用した成功パターン

RCIを効果的に活用するには、実際のチャートでRCIがどのように動くかを理解することはとても重要です。

本章では、FXチャート分析でRCIを使って成功した事例を2つ紹介します。

実際の相場において、どのような観点でエントリーポイントを探すかの参考にしてください。

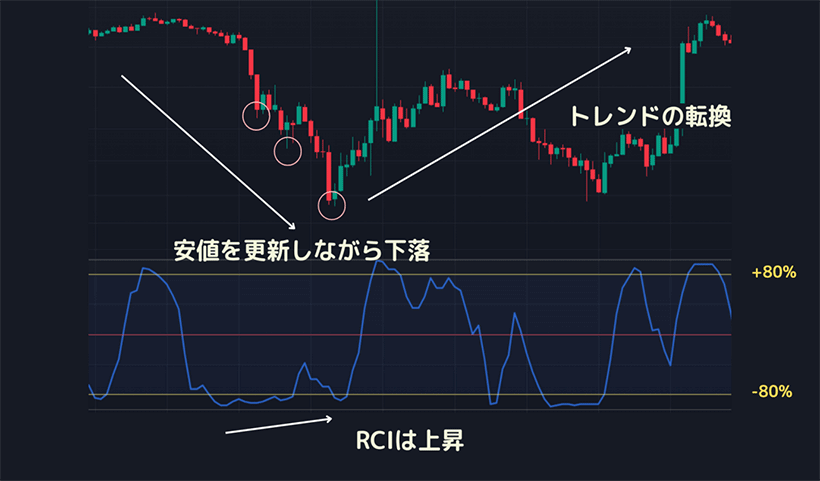

RCI成功パターン1

RCIと価格のダイバージェンスは、トレンド転換の前兆をつかむ貴重なサインです。

ダイバージェンスとは、価格が安値を更新しているのにRCIの数値が前回の安値より高くなる現象で、相場の下落勢いが弱まっていることを示唆します。

逆に価格が高値を更新しても、RCIが前回の高値を下回る場合は上昇トレンドからの転換を暗示します。

このパターンは長期間続いたトレンドの終盤によくみられ、大きな相場転換の先行指標となるので見逃さないよう注意が必要です。

成功率を高めるには短い時間軸だけではなく、長い時間軸でのダイバージェンスも確認しましょう。

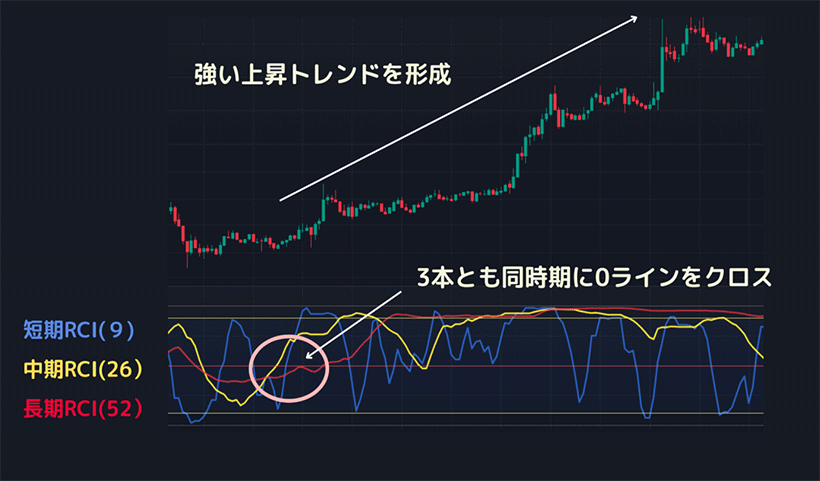

RCI成功パターン2

複数期間のRCI同時クロスは、相場の方向性を強く示す信頼性の高いシグナルです。

3本同時のシグナルは、大きなトレンド転換点で見られることが多くトレードの成功確率を高めます。

たとえば、全期間のRCIが一斉に0ラインを下から上にクロスした場合、強い上昇トレンドの始まりを示唆します。

このパターンでは初期の小さな下落に反応せず、大きなトレンドの恩恵を受けられるよう、ポジションを長めに保有しましょう。

FXでRCIをマスターしてトレード勝率を上げよう!

RCIは相場の過熱感をとらえるテクニカル指標で、レンジ相場やトレンドの転換点で効果を発揮します。 本記事で紹介した基本的なRCIの使い方をマスターすれば、感情に左右されないエントリーが可能です。

しかし、RCIにも限界があり強いトレンド相場では誤シグナルを出しやすく、短期間の分析ではダマシが発生します。 RCIの限界を補うため、RSI・移動平均線・ボリンジャーバンドなどのインジケーターと併用し、売買シグナルの信頼性を高めましょう。 RCIという強力な指標を自分のものとし、継続的な学習と実践で経験を積めばトレードの成功確率は上がります。

この記事が役に立ったら、ぜひシェアしてください。

2026-01-15

2026-01-15